Apakah kamu sering mendengar istilah The Fed dalam berita ekonomi? Bagi sebagian orang, Bank Sentral Amerika Serikat (Federal Reserve) ini mungkin terasa asing. Namun, setiap keputusan yang diambil oleh Komite Pasar Terbuka Federal (Federal Open Market Committee atau FOMC) mereka, terutama terkait suku bunga, dapat menciptakan gelombang yang terasa hingga ke pasar saham dan obligasi.

Sebagai investor, memahami dampak kebijakan moneter The Fed adalah kunci untuk mengambil keputusan yang cerdas di pasar modal Indonesia.

Amerika Serikat (AS) adalah ekonomi terbesar di dunia dan mata uang Dolar AS (USD) adalah mata uang cadangan utama global (global reserve currency). Karena dominasi ini, kebijakan moneter The Fed secara inheren memiliki spillover effect (merambat) ke seluruh dunia, terutama negara berkembang seperti Indonesia.

Inti dari kebijakan moneter The Fed adalah mengendalikan suku bunga acuan (Federal Funds Rate atau FFR) dan mengelola jumlah uang beredar. Tujuan utamanya adalah menjaga stabilitas harga (inflasi rendah) dan mencapai tingkat lapangan kerja maksimum.

Ada dua skenario utama kebijakan The Fed yang sangat berdampak pada arus modal global, termasuk ke Indonesia:

Ketika The Fed menaikkan suku bunga acuannya (biasanya untuk melawan inflasi tinggi di AS), hal ini memicu reaksi berantai yang signifikan:

Kenaikan suku bunga AS membuat imbal hasil investasi pada aset-aset berdenominasi Dolar, seperti obligasi pemerintah AS (US Treasury), menjadi lebih menarik. Dalam dunia investasi, di mana uang selalu mencari imbal hasil tertinggi dengan risiko terukur (return-seeking), investor global cenderung:

Dampak langsungnya adalah tekanan jual di pasar saham Indonesia (IHSG) dan pasar obligasi domestik. Ini terjadi karena investor asing menjual aset Rupiah mereka untuk diubah kembali ke Dolar AS.

Permintaan Dolar AS yang melonjak (karena investor asing menarik modal) dan berkurangnya pasokan Dolar di pasar Indonesia menyebabkan Rupiah melemah (terdepresiasi) terhadap Dolar AS. Rupiah yang melemah memiliki beberapa implikasi:

Bank Indonesia (BI) dipaksa merespons.

Untuk menjaga stabilitas nilai tukar dan mencegah inflasi yang didorong oleh impor (imported inflation), BI sering kali harus menaikkan suku bunga acuan (BI Rate) atau melakukan intervensi di pasar valuta asing. Kenaikan BI Rate ini, meskipun diperlukan, dapat mengerem pertumbuhan kredit domestik.

Aset Rupiah menjadi lebih murah

Meskipun depresiasi Rupiah menekan stabilitas, ada sisi lain. Bagi investor asing yang memegang Dolar, aset-aset di Indonesia (saham, properti) tiba-tiba menjadi lebih "murah" dalam mata uang mereka. Namun, hal ini seringkali tidak cukup untuk menahan capital outflow jangka pendek.

Kebijakan pelonggaran (monetary easing), yaitu penurunan suku bunga, biasanya dilakukan The Fed saat mereka ingin menstimulasi pertumbuhan ekonomi atau merespons perlambatan. Dampaknya adalah kebalikan dari pengetatan:

Penurunan suku bunga AS menyebabkan return pada aset Dolar AS menurun. Investor global pun mulai mencari alternatif investasi dengan imbal hasil yang lebih menarik, dan negara berkembang seperti Indonesia kembali menjadi sorotan.

Dana mengalir masuk (capital inflow)

Capital inflow ke pasar Indonesia, terutama ke instrumen pendapatan tetap (fixed income) seperti obligasi pemerintah (SBN) dan saham-saham dengan fundamental kuat.

Peningkatan permintaan terhadap aset Rupiah ini dapat mendorong kenaikan Indeks Harga Saham Gabungan (IHSG) dan menguatkan Rupiah.

Arus masuk Dolar yang besar meningkatkan pasokan Dolar di pasar valuta asing, yang pada gilirannya menekan nilai Dolar dan menguatkan Rupiah (apresiasi). Rupiah yang stabil atau menguat menciptakan lingkungan investasi yang lebih kondusif dan mengurangi risiko foreign exchange (forex) bagi investor asing.

Penting untuk membedakan dampak kebijakan The Fed terhadap dua jenis investasi asing utama:

Ini adalah investasi jangka pendek yang sangat sensitif terhadap suku bunga dan sentimen pasar global. FPI mencakup kepemilikan saham dan obligasi.

Ini adalah investasi jangka panjang, seperti pendirian pabrik baru, akuisisi perusahaan, atau ekspansi bisnis. FDI didorong oleh faktor-faktor struktural seperti: potensi pasar domestik, infrastruktur, kemudahan berbisnis, dan stabilitas politik.

Indonesia beruntung memiliki fundamental ekonomi yang kuat, termasuk potensi pasar yang besar dan kebijakan pro-investasi. Faktor-faktor domestik inilah yang berfungsi sebagai shock absorber terhadap gejolak kebijakan moneter global.

Sebagai investor yang berinvestasi melalui Maybank Trade ID, kamu perlu memiliki strategi untuk menyikapi dinamika kebijakan The Fed:

Kebijakan moneter The Fed adalah salah satu variabel eksternal terpenting yang membentuk lanskap investasi di Indonesia. Perubahan suku bunga di AS secara langsung memengaruhi daya tarik relatif aset Rupiah, menentukan arah arus modal asing, dan memengaruhi nilai tukar mata uang kita.

Namun, kamu harus melihat dinamika ini sebagai bagian dari siklus pasar global. Dengan informasi dan strategi yang tepat (mengidentifikasi capital outflow sebagai peluang beli dan mengantisipasi capital inflow sebagai pendorong pasar) kamu bisa mengubah ketidakpastian menjadi peluang.

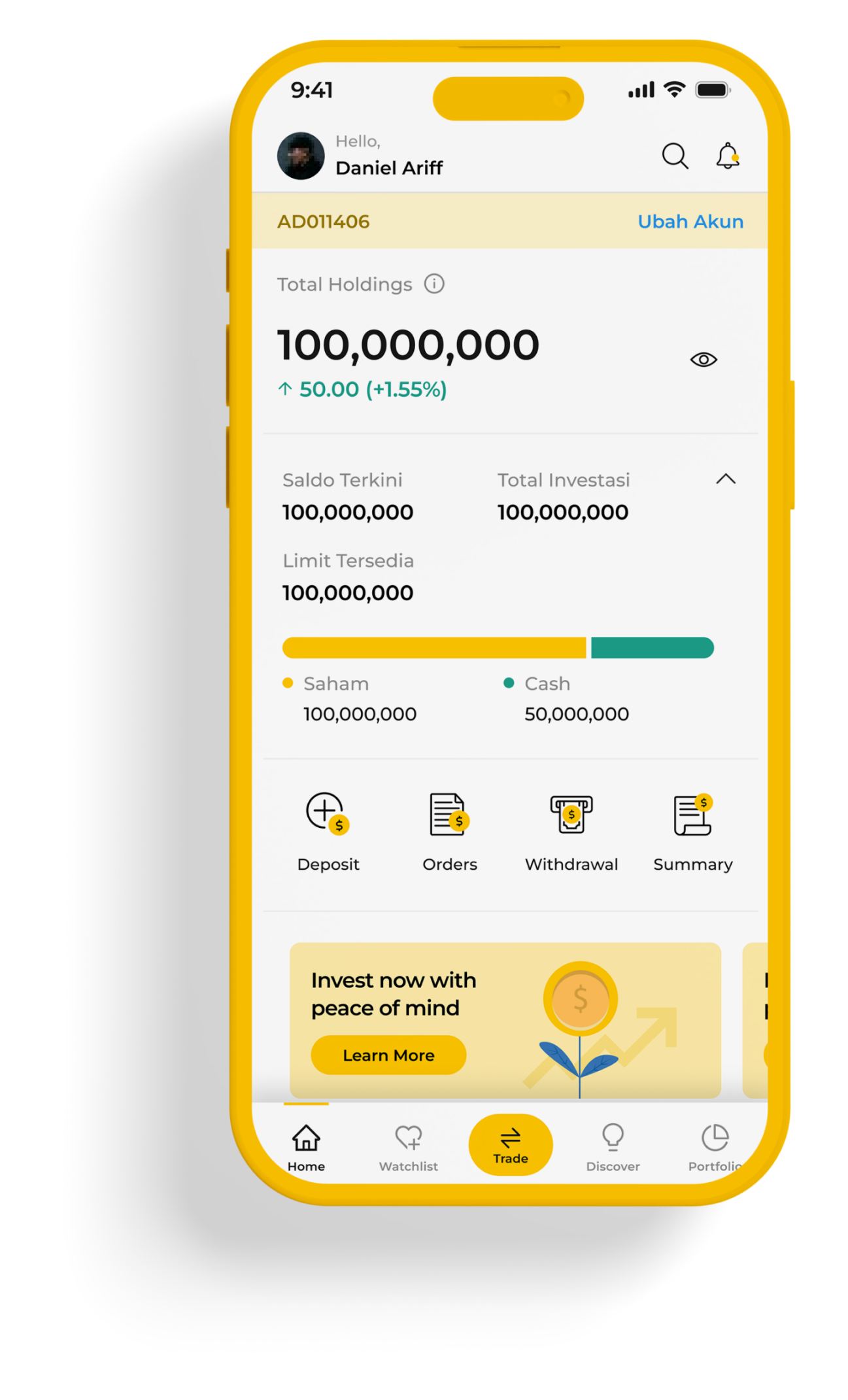

Ayo, maksimalkan potensi investasimu dengan Maybank Trade ID! Unduh Aplikasi Maybank Trade ID sekarang juga dan mulai investasi dengan wawasan global, kapan pun, di mana pun!

Apakah kamu sering mendengar istilah The Fed dalam berita ekonomi? Bagi sebagian orang, Bank Sentral Amerika Serikat (Federal Reserve) ini mungkin terasa asing. Namun, setiap keputusan yang diambil oleh Komite Pasar Terbuka Federal (Federal Open Market Committee atau FOMC) mereka, terutama terkait suku bunga, dapat menciptakan gelombang yang terasa hingga ke pasar saham dan obligasi.

Sebagai investor, memahami dampak kebijakan moneter The Fed adalah kunci untuk mengambil keputusan yang cerdas di pasar modal Indonesia.

Amerika Serikat (AS) adalah ekonomi terbesar di dunia dan mata uang Dolar AS (USD) adalah mata uang cadangan utama global (global reserve currency). Karena dominasi ini, kebijakan moneter The Fed secara inheren memiliki spillover effect (merambat) ke seluruh dunia, terutama negara berkembang seperti Indonesia.

Inti dari kebijakan moneter The Fed adalah mengendalikan suku bunga acuan (Federal Funds Rate atau FFR) dan mengelola jumlah uang beredar. Tujuan utamanya adalah menjaga stabilitas harga (inflasi rendah) dan mencapai tingkat lapangan kerja maksimum.

Ada dua skenario utama kebijakan The Fed yang sangat berdampak pada arus modal global, termasuk ke Indonesia:

Ketika The Fed menaikkan suku bunga acuannya (biasanya untuk melawan inflasi tinggi di AS), hal ini memicu reaksi berantai yang signifikan:

Kenaikan suku bunga AS membuat imbal hasil investasi pada aset-aset berdenominasi Dolar, seperti obligasi pemerintah AS (US Treasury), menjadi lebih menarik. Dalam dunia investasi, di mana uang selalu mencari imbal hasil tertinggi dengan risiko terukur (return-seeking), investor global cenderung:

Dampak langsungnya adalah tekanan jual di pasar saham Indonesia (IHSG) dan pasar obligasi domestik. Ini terjadi karena investor asing menjual aset Rupiah mereka untuk diubah kembali ke Dolar AS.

Permintaan Dolar AS yang melonjak (karena investor asing menarik modal) dan berkurangnya pasokan Dolar di pasar Indonesia menyebabkan Rupiah melemah (terdepresiasi) terhadap Dolar AS. Rupiah yang melemah memiliki beberapa implikasi:

Bank Indonesia (BI) dipaksa merespons.

Untuk menjaga stabilitas nilai tukar dan mencegah inflasi yang didorong oleh impor (imported inflation), BI sering kali harus menaikkan suku bunga acuan (BI Rate) atau melakukan intervensi di pasar valuta asing. Kenaikan BI Rate ini, meskipun diperlukan, dapat mengerem pertumbuhan kredit domestik.

Aset Rupiah menjadi lebih murah

Meskipun depresiasi Rupiah menekan stabilitas, ada sisi lain. Bagi investor asing yang memegang Dolar, aset-aset di Indonesia (saham, properti) tiba-tiba menjadi lebih "murah" dalam mata uang mereka. Namun, hal ini seringkali tidak cukup untuk menahan capital outflow jangka pendek.

Kebijakan pelonggaran (monetary easing), yaitu penurunan suku bunga, biasanya dilakukan The Fed saat mereka ingin menstimulasi pertumbuhan ekonomi atau merespons perlambatan. Dampaknya adalah kebalikan dari pengetatan:

Penurunan suku bunga AS menyebabkan return pada aset Dolar AS menurun. Investor global pun mulai mencari alternatif investasi dengan imbal hasil yang lebih menarik, dan negara berkembang seperti Indonesia kembali menjadi sorotan.

Dana mengalir masuk (capital inflow)

Capital inflow ke pasar Indonesia, terutama ke instrumen pendapatan tetap (fixed income) seperti obligasi pemerintah (SBN) dan saham-saham dengan fundamental kuat.

Peningkatan permintaan terhadap aset Rupiah ini dapat mendorong kenaikan Indeks Harga Saham Gabungan (IHSG) dan menguatkan Rupiah.

Arus masuk Dolar yang besar meningkatkan pasokan Dolar di pasar valuta asing, yang pada gilirannya menekan nilai Dolar dan menguatkan Rupiah (apresiasi). Rupiah yang stabil atau menguat menciptakan lingkungan investasi yang lebih kondusif dan mengurangi risiko foreign exchange (forex) bagi investor asing.

Penting untuk membedakan dampak kebijakan The Fed terhadap dua jenis investasi asing utama:

Ini adalah investasi jangka pendek yang sangat sensitif terhadap suku bunga dan sentimen pasar global. FPI mencakup kepemilikan saham dan obligasi.

Ini adalah investasi jangka panjang, seperti pendirian pabrik baru, akuisisi perusahaan, atau ekspansi bisnis. FDI didorong oleh faktor-faktor struktural seperti: potensi pasar domestik, infrastruktur, kemudahan berbisnis, dan stabilitas politik.

Indonesia beruntung memiliki fundamental ekonomi yang kuat, termasuk potensi pasar yang besar dan kebijakan pro-investasi. Faktor-faktor domestik inilah yang berfungsi sebagai shock absorber terhadap gejolak kebijakan moneter global.

Sebagai investor yang berinvestasi melalui Maybank Trade ID, kamu perlu memiliki strategi untuk menyikapi dinamika kebijakan The Fed:

Kebijakan moneter The Fed adalah salah satu variabel eksternal terpenting yang membentuk lanskap investasi di Indonesia. Perubahan suku bunga di AS secara langsung memengaruhi daya tarik relatif aset Rupiah, menentukan arah arus modal asing, dan memengaruhi nilai tukar mata uang kita.

Namun, kamu harus melihat dinamika ini sebagai bagian dari siklus pasar global. Dengan informasi dan strategi yang tepat (mengidentifikasi capital outflow sebagai peluang beli dan mengantisipasi capital inflow sebagai pendorong pasar) kamu bisa mengubah ketidakpastian menjadi peluang.

Ayo, maksimalkan potensi investasimu dengan Maybank Trade ID! Unduh Aplikasi Maybank Trade ID sekarang juga dan mulai investasi dengan wawasan global, kapan pun, di mana pun!

Trading yang Mulus dan Efisien

Buka potensi trading saham dengan Maybank Trade ID, aplikasi andalan Anda untuk trading yang mulus dan efisien. Baik Anda seorang investor berpengalaman atau baru memulai, platform kami menjamin pengalaman perdagangan yang lancar.

Advanced Analytics dan Real-Time Data

Maybank Trade ID menyediakan data pasar real-time dan analisis lanjutan, memberi Anda kekuatan untuk membuat keputusan investasi yang terinformasi. Tetap selangkah lebih maju dari pasar dengan platform canggih kami.

Dipercaya oleh Ribuan Orang

Bergabunglah dengan ribuan trader yang mempercayai Maybank Trade ID untuk kebutuhan investasi mereka. Unduh sekarang dan mulailah perjalanan Anda menuju trading yang lebih cerdas dengan alat intuitif dan dukungan yang dapat diandalkan.

Alamat Kantor Pusat Maybank Sekuritas Indonesia

Sentral Senayan III Lantai 22,

Jl. Asia Afrika No. 8, Gelora Bung Karno,

Senayan, Jakarta 10270

Jam Operasional

Senin - Jumat

Pukul 08.30 - 16.30

Pada Hari Kerja

PT Maybank Sekuritas Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK)

Alamat Kantor Pusat

Maybank Sekuritas Indonesia

Sentral Senayan III Lantai 22,

Jl. Asia Afrika No. 8, Gelora Bung Karno,

Senayan, Jakarta 10270

Jam Operasional

Senin - Jumat

Pukul 08.30 - 16.30

Pada Hari Kerja

PT Maybank Sekuritas Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK)