Selamat tahun baru 2026! Gimana kabar portofolio saham kamu? Memasuki Kuartal I (Q1) seringkali terasa seperti reset tombol bagi kita para investor. Tahun baru, semangat baru, dan tentunya, resolusi baru untuk bikin portofolio kita makin tebal!

Tapi, kita semua tahu, semangat saja tidak cukup. Investasi saham itu bukan cuma soal ikut-ikutan hype atau bandwagon. Kamu butuh strategi, dan yang paling penting, kamu wajib tahu cara "mengintip" dapur perusahaan incaranmu.

Q1 adalah waktu emas. Kenapa? Karena di sinilah perusahaan-perusahaan merampungkan hitungan akhir tahun sebelumnya dan mengumumkan strategi mereka. Kalau kamu ingin cerdas berinvestasi, inilah momen terbaik untuk menyaring saham yang worth it dan menyingkirkan yang cuma kelihatan bagus di permukaan.

Nah, dari sekian banyak angka di laporan keuangan, metrik apa yang paling powerful dan harus kamu prioritaskan saat memilih saham di awal tahun ini?

Lupakan dulu rumor gossip pasar! Yuk, kita fokus pada tiga metrik kunci yang akan membantu kamu menilai kesehatan, harga, dan potensi "lari kencang" sebuah perusahaan secara komprehensif.

Bayangkan kamu mau pinjam uang ke teman. Mungkin kamu akan cek dulu, seberapa banyak utang dia di tempat lain? Logika ini sama persis berlaku saat kamu mau membeli saham. Kesehatan finansial adalah fondasi! Perusahaan bisa aja cetak laba besar, tapi kalau utangnya numpuk, laba itu bisa habis untuk membayar bunga saja.

Inilah mengapa DER (Debt-to-Equity Ratio) jadi metrik pertama yang harus kamu cari.

Saat Q1, laporan tahunan perusahaan yang baru terbit akan kasih final score soal struktur modal mereka. Kamu harus pastikan perusahaan incaranmu tidak masuk tahun baru dengan beban utang yang overload.

Jangan hanya melihat angka tunggal DER. Bandingkan angka DER perusahaan incaranmu dengan rata-rata pesaingnya di industri yang sama (industry average). Kalau lebih rendah, it's a good sign! Ada kemungkinan perusahaan itu lebih fleksibel dan tahan banting.

Meskipun perusahaan sehat, apakah harga sahamnya sekarang terlalu mahal? Di dunia saham, membeli barang bagus dengan harga murah adalah impian semua investor. Metrik yang bisa bantu kamu ngecek harga ini adalah P/E Ratio (Price-to-Earnings Ratio).

Di Q1, laba bersih tahunan perusahaan (Earnings Per Share atau EPS) baru aja dirilis. Kalau kamu pakai EPS dari kuartal-kuartal lama, valuasinya pasti udah outdated dan menyesatkan.

Jangan cuma terpaku pada P/E historis. Coba cari Forward P/E Ratio. P/E forward menggunakan proyeksi laba bersih 12 bulan ke depan. Kalau P/E forward-nya jauh lebih rendah dari P/E saat ini, itu sinyal kuat bahwa perusahaan diprediksi akan booming tahun ini dan harga sekarang mungkin murah!

Perusahaan sehat (DER aman), harga wajar (P/E oke). Sekarang, metrik terakhir yang harus kamu cek adalah potensi masa depannya. Kamu tidak mau kan, beli saham perusahaan yang pertumbuhannya cuma di situ-situ saja?

Di sinilah Tren Net Profit Margin (NPM) jadi penentu.

Net Profit Margin adalah persentase dari setiap Rupiah pendapatan yang akhirnya benar-benar bisa jadi laba bersih setelah semua biaya (termasuk bunga dan pajak) dibayar.

Q1 adalah momen ideal untuk membandingkan NPM tahunan. Kamu perlu melihat, apakah perusahaan ini makin lama makin efisien dalam mencetak laba?

Carilah saham yang menunjukkan pertumbuhan pendapatan yang didukung oleh NPM yang stabil atau, idealnya, meningkat. Resep klasik ini adalah untuk pertumbuhan Earnings Per Share (EPS) yang konsisten dan sustainable.

Sebagai investor saham di Maybank Trade ID, analisis fundamental di awal tahun adalah langkah strategis yang tidak bisa kamu lewatkan. Dengan menguasai dan memeriksa ketiga metrik ini, kamu sudah memilah saham berdasarkan tiga pilar investasi yang kuat:

Ingat, investasi saham jangka panjang yang sukses dibangun bukan dari fomo atau bisikan tetangga, melainkan dari data dan fakta yang kuat. Kamu punya tools-nya, sekarang tinggal digunakan!

Analisis yang mendalam terhadap DER, P/E Ratio, dan Tren NPM adalah kunci untuk menyusun portofolio saham yang solid dan profitable di tahun yang baru ini. Jangan buang waktu kamu!

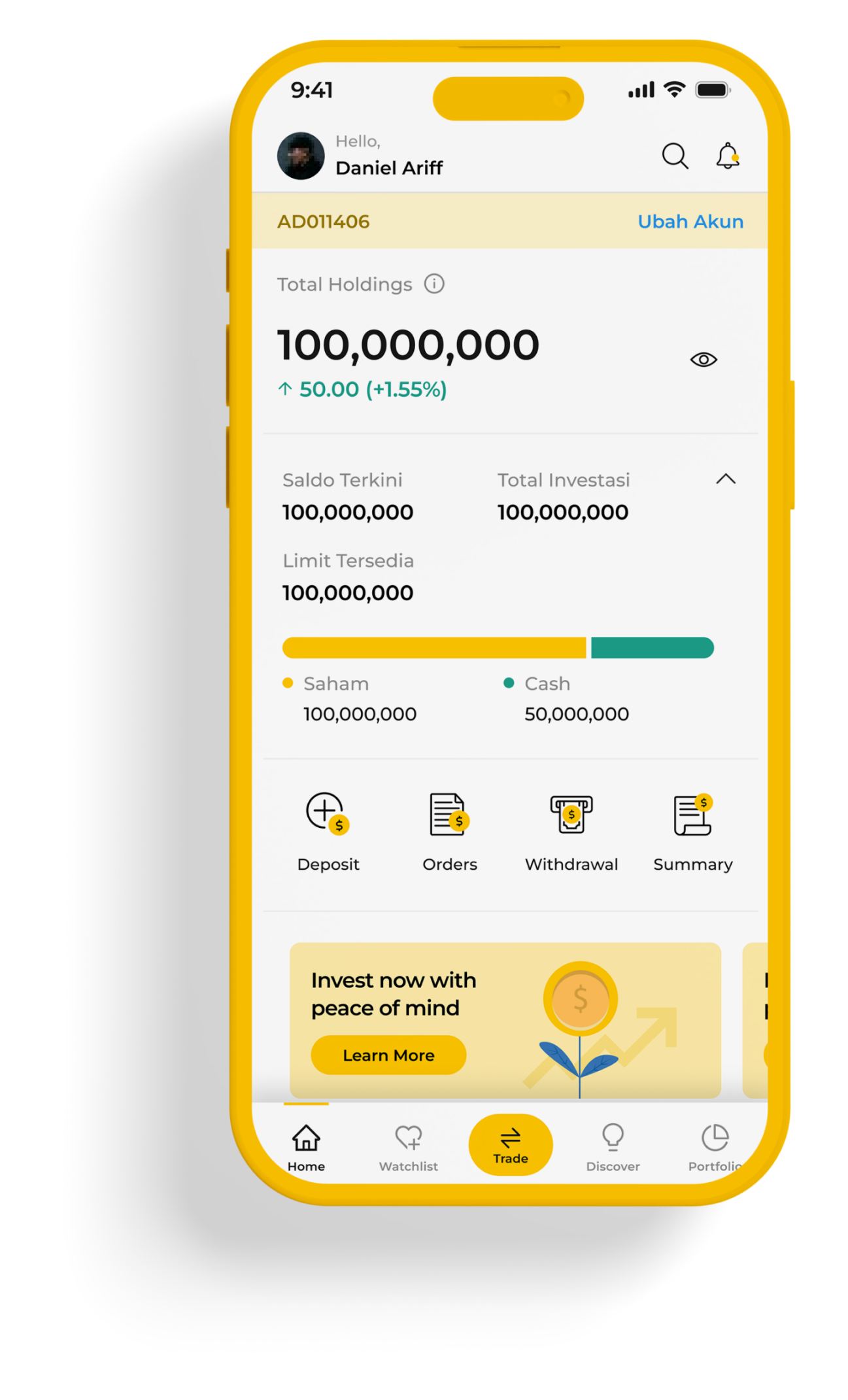

Langsung log in ke aplikasi Maybank Trade ID kamu sekarang juga. Gunakan fitur-fitur canggih kami untuk memeriksa ketiga metrik kunci ini pada semua saham incaran kamu. Dapatkan akses ke data keuangan real-time dan chart yang akan membantumu mengambil keputusan investasi saham yang lebih yakin dan menguntungkan di Kuartal I ini.

Selamat tahun baru 2026! Gimana kabar portofolio saham kamu? Memasuki Kuartal I (Q1) seringkali terasa seperti reset tombol bagi kita para investor. Tahun baru, semangat baru, dan tentunya, resolusi baru untuk bikin portofolio kita makin tebal!

Tapi, kita semua tahu, semangat saja tidak cukup. Investasi saham itu bukan cuma soal ikut-ikutan hype atau bandwagon. Kamu butuh strategi, dan yang paling penting, kamu wajib tahu cara "mengintip" dapur perusahaan incaranmu.

Q1 adalah waktu emas. Kenapa? Karena di sinilah perusahaan-perusahaan merampungkan hitungan akhir tahun sebelumnya dan mengumumkan strategi mereka. Kalau kamu ingin cerdas berinvestasi, inilah momen terbaik untuk menyaring saham yang worth it dan menyingkirkan yang cuma kelihatan bagus di permukaan.

Nah, dari sekian banyak angka di laporan keuangan, metrik apa yang paling powerful dan harus kamu prioritaskan saat memilih saham di awal tahun ini?

Lupakan dulu rumor gossip pasar! Yuk, kita fokus pada tiga metrik kunci yang akan membantu kamu menilai kesehatan, harga, dan potensi "lari kencang" sebuah perusahaan secara komprehensif.

Bayangkan kamu mau pinjam uang ke teman. Mungkin kamu akan cek dulu, seberapa banyak utang dia di tempat lain? Logika ini sama persis berlaku saat kamu mau membeli saham. Kesehatan finansial adalah fondasi! Perusahaan bisa aja cetak laba besar, tapi kalau utangnya numpuk, laba itu bisa habis untuk membayar bunga saja.

Inilah mengapa DER (Debt-to-Equity Ratio) jadi metrik pertama yang harus kamu cari.

Saat Q1, laporan tahunan perusahaan yang baru terbit akan kasih final score soal struktur modal mereka. Kamu harus pastikan perusahaan incaranmu tidak masuk tahun baru dengan beban utang yang overload.

Jangan hanya melihat angka tunggal DER. Bandingkan angka DER perusahaan incaranmu dengan rata-rata pesaingnya di industri yang sama (industry average). Kalau lebih rendah, it's a good sign! Ada kemungkinan perusahaan itu lebih fleksibel dan tahan banting.

Meskipun perusahaan sehat, apakah harga sahamnya sekarang terlalu mahal? Di dunia saham, membeli barang bagus dengan harga murah adalah impian semua investor. Metrik yang bisa bantu kamu ngecek harga ini adalah P/E Ratio (Price-to-Earnings Ratio).

Di Q1, laba bersih tahunan perusahaan (Earnings Per Share atau EPS) baru aja dirilis. Kalau kamu pakai EPS dari kuartal-kuartal lama, valuasinya pasti udah outdated dan menyesatkan.

Jangan cuma terpaku pada P/E historis. Coba cari Forward P/E Ratio. P/E forward menggunakan proyeksi laba bersih 12 bulan ke depan. Kalau P/E forward-nya jauh lebih rendah dari P/E saat ini, itu sinyal kuat bahwa perusahaan diprediksi akan booming tahun ini dan harga sekarang mungkin murah!

Perusahaan sehat (DER aman), harga wajar (P/E oke). Sekarang, metrik terakhir yang harus kamu cek adalah potensi masa depannya. Kamu tidak mau kan, beli saham perusahaan yang pertumbuhannya cuma di situ-situ saja?

Di sinilah Tren Net Profit Margin (NPM) jadi penentu.

Net Profit Margin adalah persentase dari setiap Rupiah pendapatan yang akhirnya benar-benar bisa jadi laba bersih setelah semua biaya (termasuk bunga dan pajak) dibayar.

Q1 adalah momen ideal untuk membandingkan NPM tahunan. Kamu perlu melihat, apakah perusahaan ini makin lama makin efisien dalam mencetak laba?

Carilah saham yang menunjukkan pertumbuhan pendapatan yang didukung oleh NPM yang stabil atau, idealnya, meningkat. Resep klasik ini adalah untuk pertumbuhan Earnings Per Share (EPS) yang konsisten dan sustainable.

Sebagai investor saham di Maybank Trade ID, analisis fundamental di awal tahun adalah langkah strategis yang tidak bisa kamu lewatkan. Dengan menguasai dan memeriksa ketiga metrik ini, kamu sudah memilah saham berdasarkan tiga pilar investasi yang kuat:

Ingat, investasi saham jangka panjang yang sukses dibangun bukan dari fomo atau bisikan tetangga, melainkan dari data dan fakta yang kuat. Kamu punya tools-nya, sekarang tinggal digunakan!

Analisis yang mendalam terhadap DER, P/E Ratio, dan Tren NPM adalah kunci untuk menyusun portofolio saham yang solid dan profitable di tahun yang baru ini. Jangan buang waktu kamu!

Langsung log in ke aplikasi Maybank Trade ID kamu sekarang juga. Gunakan fitur-fitur canggih kami untuk memeriksa ketiga metrik kunci ini pada semua saham incaran kamu. Dapatkan akses ke data keuangan real-time dan chart yang akan membantumu mengambil keputusan investasi saham yang lebih yakin dan menguntungkan di Kuartal I ini.

Trading yang Mulus dan Efisien

Buka potensi trading saham dengan Maybank Trade ID, aplikasi andalan Anda untuk trading yang mulus dan efisien. Baik Anda seorang investor berpengalaman atau baru memulai, platform kami menjamin pengalaman perdagangan yang lancar.

Advanced Analytics dan Real-Time Data

Maybank Trade ID menyediakan data pasar real-time dan analisis lanjutan, memberi Anda kekuatan untuk membuat keputusan investasi yang terinformasi. Tetap selangkah lebih maju dari pasar dengan platform canggih kami.

Dipercaya oleh Ribuan Orang

Bergabunglah dengan ribuan trader yang mempercayai Maybank Trade ID untuk kebutuhan investasi mereka. Unduh sekarang dan mulailah perjalanan Anda menuju trading yang lebih cerdas dengan alat intuitif dan dukungan yang dapat diandalkan.

Alamat Kantor Pusat Maybank Sekuritas Indonesia

Sentral Senayan III Lantai 22,

Jl. Asia Afrika No. 8, Gelora Bung Karno,

Senayan, Jakarta 10270

Jam Operasional

Senin - Jumat

Pukul 08.30 - 16.30

Pada Hari Kerja

PT Maybank Sekuritas Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK)

Alamat Kantor Pusat

Maybank Sekuritas Indonesia

Sentral Senayan III Lantai 22,

Jl. Asia Afrika No. 8, Gelora Bung Karno,

Senayan, Jakarta 10270

Jam Operasional

Senin - Jumat

Pukul 08.30 - 16.30

Pada Hari Kerja

PT Maybank Sekuritas Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK)